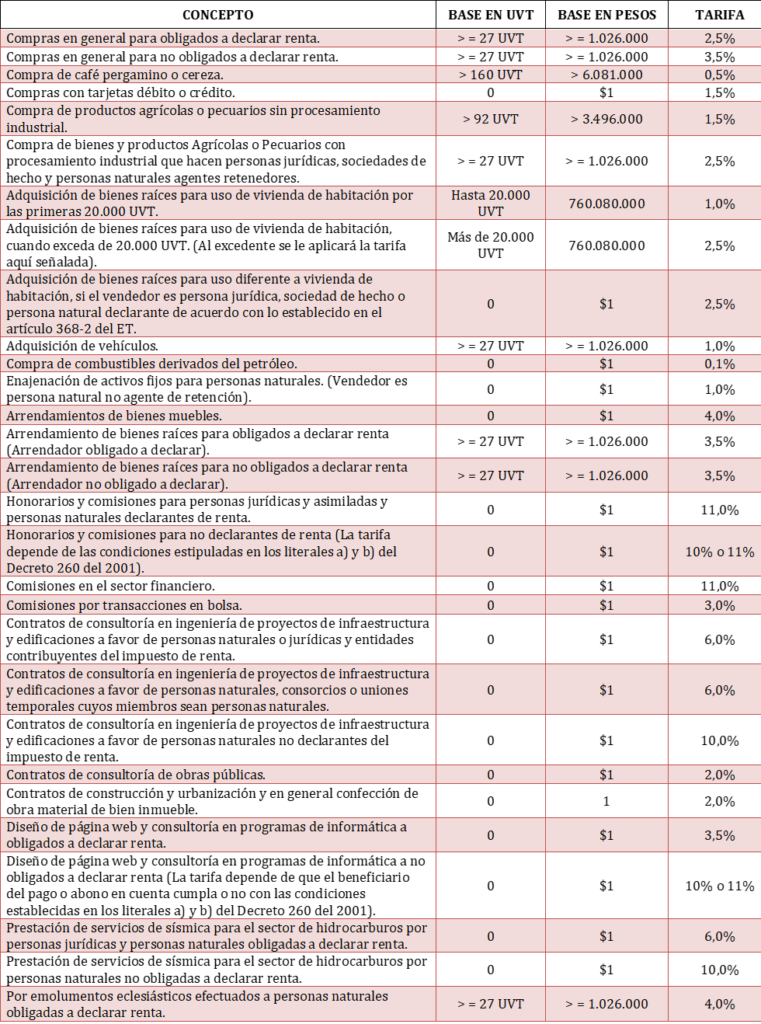

CUANTIAS SOMETIDAS A RETENCIÓN EN LA FUENTE POR PAGOS O ABONOS EN CUENTA

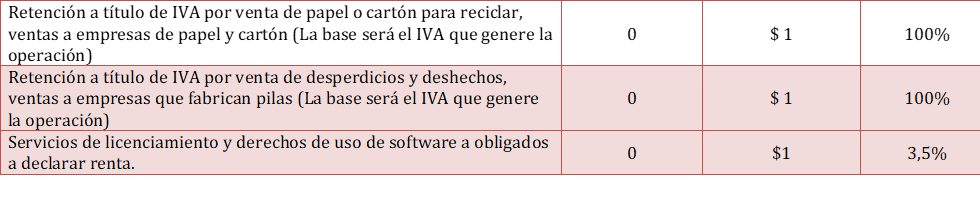

RETENCIÓN DE IVA A LOS CONTRIBUYENTES RESPONSABLES

La retención en la fuente de IVA podrá se fijada por el Gobierno Nacional hasta en un 50%, por el momento se mantiene en el 15%.

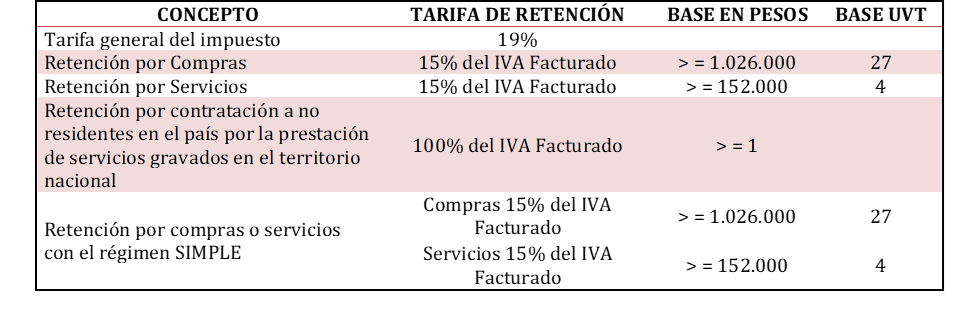

CIFRAS TRIBUTARIAS

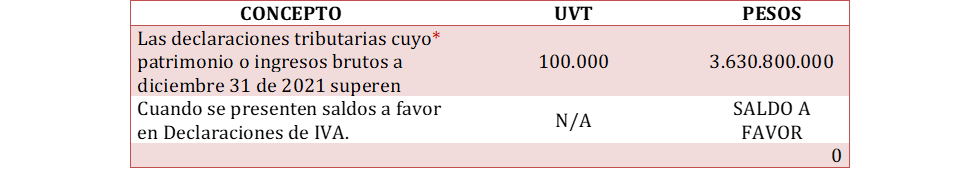

OBLIGACIÓN FIRMA CONTADOR CUANDO NO ESTÁN OBLIGADOS A TENER REVISOR FISCAL

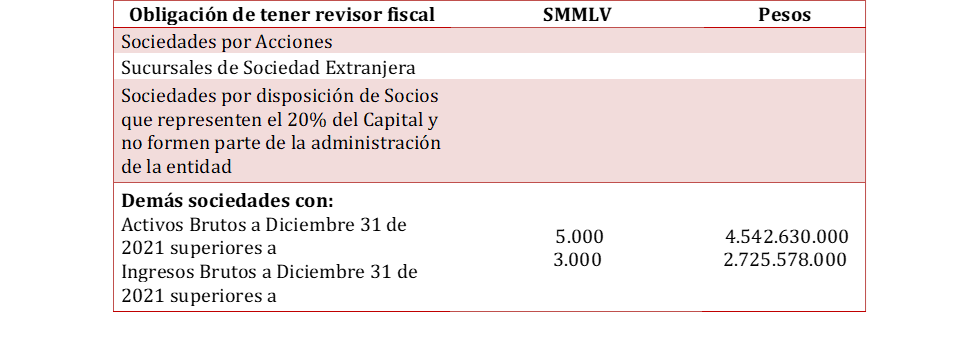

OBLIGACIÓN DE TENER REVISOR FISCAL

Las personas naturales con calidad de comerciantes serán agentes de retención si a diciembre 31 de 2021, sus ingresos o patrimonio brutos son superiores a $1.089.240.000 (30.000 UVT).

PERIODICIDAD EN EL IMPUESTO A LAS VENTAS (IVA)

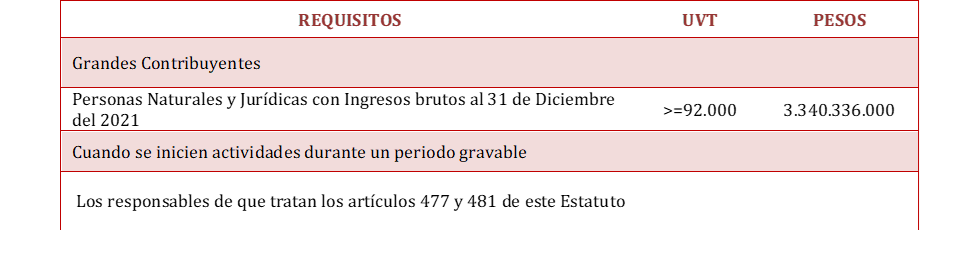

QUIENES PRESENTAN IVA BIMESTRAL

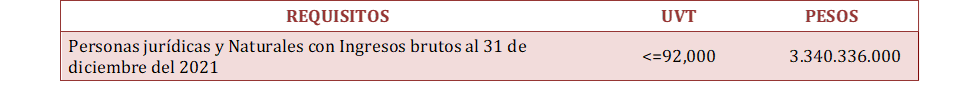

QUIENES PRESENTAN IVA CUATRIMESTRAL

No están obligados a presentar declaración de IVA los no responsables y las personas responsables que durante el periodo (bimestral o cuatrimestral) no hayan realizado operaciones gravadas con IVA, ni operaciones que generen impuestos descontables, ajustes o deducciones en los términos de lo dispuesto en los artículos 484 y 486 de este Estatuto.

IMPUESTO NACIONAL AL CONSUMO

BIENES Y SERVICIOS QUE GENERAN IMPUESTO NACIONAL AL CONSUMO (INC)

- Prestación de servicios de telefonía móvil, internet, navegación móvil y servicios de datos.

- Venta de bienes corporales muebles de producción doméstica o importada (vehículos automóviles, barcos, aviones)

- Servicios de restaurantes, bares, tabernas y discotecas, se excluyen aquellos servicios prestados bajo franquicia, los cuales se tratarán como una actividad gravada de IVA.

IMPUESTO NACIONAL AL CONSUMO DE BOLSAS PLASTICAS

El hecho generador de este impuesto es la entrega a cualquier título de bolsas plásticas cuya finalidad sea cargar o llevar productos vendidos por los establecimientos comerciales que las entreguen.

Las tarifas que deben cobrarse son las que se mencionan a continuación:

DECLARACIÓN MENSUAL DE RETENCIÓN Y AUTORRETENCIÓN EN LA FUENTE RENTA

Esta declaración se debe presentar y pagar de manera mensual, según el último digito del nit.

DECLARACIÓN ANUAL REGIMEN SIMPLE

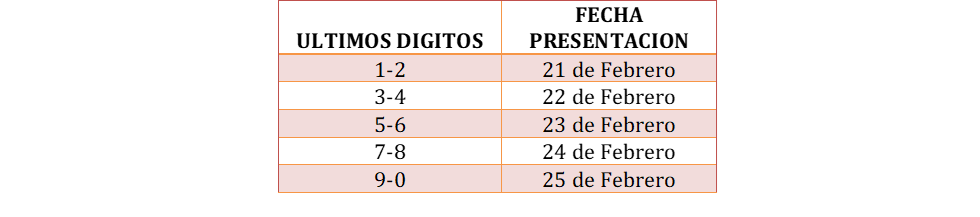

- Los responsables del Impuesto Unificado de Tributación SIMPLE deberán presentar declaración anual consolidada y pagar el impuesto correspondiente al año gravable 2021 según el último digito de verificación, de acuerdo con las siguientes fechas.

- Los contribuyentes responsables del Impuesto Unificado de Tributación SIMPLE que sean responsables del IVA deberán presentar declaración anual consolidada del Impuesto a las Ventas correspondiente al año gravable 2021 según el último digito de verificación, de acuerdo con las siguientes fechas.

PLAZOS PARA LA ACTUALIZACION Y PRESENTACION DE LA MEMORIA ECONOMICA DEL REGIMEN TRIBUTARIO ESPECIAL.

- Los contribuyentes del Régimen tributario especial deberán actualizar el registro WEB a más tardar el 31 de marzo de 2022.

- Los contribuyentes del Régimen tributario especial, así como las Cooperativas que hayan obtenido en el año gravable 2021 Ingresos superiores a $5.809.280.000 (160.000 UVT) deberán presentar la memoria económica a más tardar el 31 de marzo de 2022.

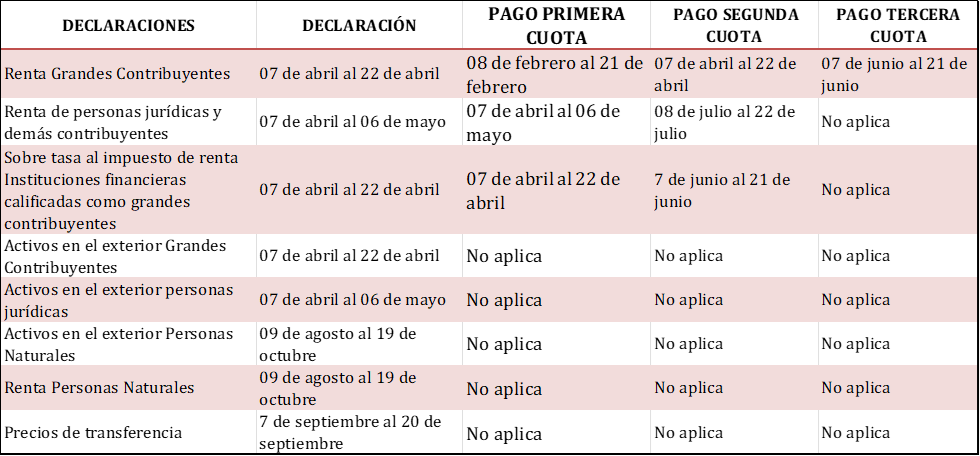

PLAZOS DECLARACIONES TRIBUTARIAS

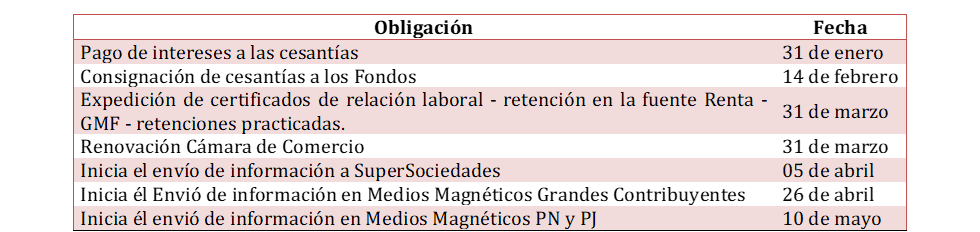

OTROS PLAZOS

- La obligación de presentar la declaración de activos en el exterior será aplicable cuando el valor patrimonial de los activos del exterior poseídos a 1 de enero de 2022 sea superior a 2.000 UVT, $76.008.000.

- A Precios de Transferencia están obligados los contribuyentes, cuyo patrimonio bruto en el último día del año o período gravable sea igual o superior al equivalente a 100.000 UVT, $ 3.630.800.000, o cuyos ingresos brutos del respectivo año sean iguales o superiores al equivalente a sesenta y un mil 61.000 UVT, $ 2.214.788.000, que celebren operaciones con vinculados económicos.

- Los contribuyentes del impuesto sobre la renta y complementarios residentes o domiciliados en Colombia que en dicho año gravable hubieran realizado operaciones con personas, sociedades, entidades o empresas ubicadas, residentes o domiciliadas en jurisdicciones no cooperantes, de baja o nula imposición y regímenes tributarios preferentes, aunque su patrimonio bruto a 31 de diciembre de 2021 o sus ingresos brutos en el mismo año, hubieran sido inferiores a los montos señalados anteriormente.

- Las declaraciones tributarias de las personas jurídicas y asimiladas, así como de las sucesiones que se liquidaron durante el año gravable 2021 o se liquiden durante el año gravable 2022, podrán presentarse a partir del día siguiente a su liquidación y a más tardar en las fechas de vencimiento indicadas para el grupo de contribuyentes o declarantes del año gravable correspondiente al cual pertenecerían de no haberse liquidado.

- El plazo para el pago de las declaraciones tributarias que arrojen un saldo a pagar inferior a 41 UVT, $1.558.000, vence el mismo día del plazo señalado para la presentación de la respectiva declaración, debiendo cancelarse en una sola cuota.

- El titular de inversión extranjera que realice la transacción o venta de su inversión deberá presentar, dentro del mes siguiente a la fecha de la transacción o venta, declaración de renta por cambio de titularidad de la inversión extranjera y enajenaciones indirectas.

- Los contribuyentes personas jurídicas que 31 de marzo de 2022 soliciten la vinculación del impuesto de renta a “obras por impuestos” podrán presentar la declaración del impuesto sobre la renta y complementarios y pagar la primera cuota hasta el 31 de mayo de 2022.

- Los grandes contribuyentes personas jurídicas que a 31 de marzo del 2022 soliciten la vinculación del impuesto a “obras por impuestos”, podrán presentar la declaración del impuesto sobre la renta y complementarios y pagar la segunda cuota, o la primera cuota cuando hayan optado por el no pago de la misma, hasta el 31 de mayo de 2022.

- Los contribuyentes a los que se les apruebe la vinculación del impuesto a “obras por impuestos”, deberán consignar en la Fiducia los recursos destinados a la obra o proyecto, a más tardar el 31 de mayo de 2022.

- La certificación del valor patrimonial de los aportes y acciones, así como de las participaciones y dividendos gravados o no gravados abonados en cuenta en calidad de exigibles para los respectivos socios, deberá expedirse dentro de los 15 días calendario siguientes a la fecha de solicitud; igual ocurrirá con los certificados que deberán efectuar las entidades financieras sobre los rendimientos pagados a sus ahorradores.

SALARIO MINIMO 2022 – TASA DE USURA

- El salario mínimo aumentó en el 10.07% a partir del primero de enero, quedando en $1.000.000 mensuales, el auxilio de transporte sube a $117.172 mensuales.

- El salario integral mínimo mensual – laboral para el año 2022 es de $13.000.000

- El interés bancario corriente para la modalidad de crédito de consumo y ordinario es del 17.66% efectivo anual, la cual regirá entre el 1 de enero y 31 de marzo de 2022.

- La tasa de usura representa el valor máximo de los intereses remuneratorio o moratorio que puede cobrar un organismo a los agentes de la economía y se construye como 1.5 veces el interés bancario corriente por modalidad de crédito, equivalente a 26,49 % efectivo anual para este período.

- Índice de Precios al Consumidor IPC: 5,62%

DEPARTAMENTO TRIBUTARIO